“Saldo e stralcio” degli omessi versamenti

By : Studio Franco Nada -

“Saldo e stralcio” degli omessi

versamenti – Art. 1 co. 184 – 198 della

L. 30.12.2018 n. 145

(legge di bilancio 2019)

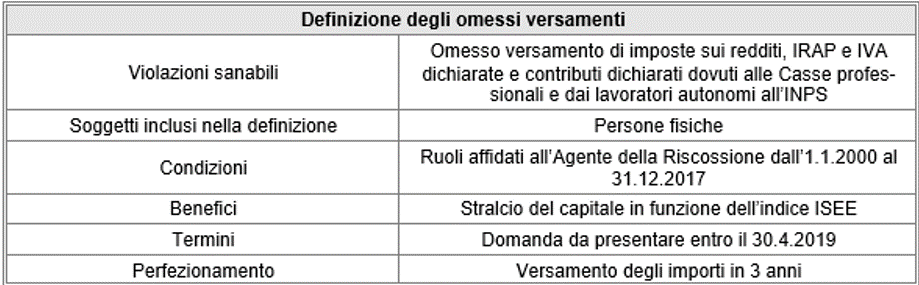

L’art. 1 co. 184 – 198 della L. 30.12.2018 n. 145 (legge di bilancio 2019) prevede una definizione dei ruoli derivanti da omesso versamento di imposte e contributi dichiarati (c.d. “saldo e stralcio”), sotto vari aspetti simile alla rottamazione dei ruoli di cui all’art. 3 del DL 23.10.2018 n. 119, conv. L. 17.12.2018 n. 136.

La definizione è circoscritta ai carichi trasmessi agli Agenti della Riscossione dal 2000 al 2017, derivanti da tributi dichiarati e non versati emergenti dalla liquidazione automatica della dichiarazione, ai sensi degli artt. 36-bis del DPR 600/73 e 54-bis del DPR 633/72.

Deve trattarsi di debiti di persone fisiche:

- che presentano un indice ISEE su base familiare non superiore a 20.000,00 euro;

- oppure per le quali è stata aperta la procedura

di liquidazione di cui all’art. 14-ter

della

L. 27.1.2012 n. 3.

Sono di conseguenza esclusi i debiti delle società, di persone o di capitali, e di altri enti, non essendo questi persone fisiche. Devono poi essere debiti diversi da quelli dell’art. 4 del DL 119/2018 (intendendosi per tali i carichi sino a 1.000,00 euro del periodo 2000-2010, che sono annullati di diritto).

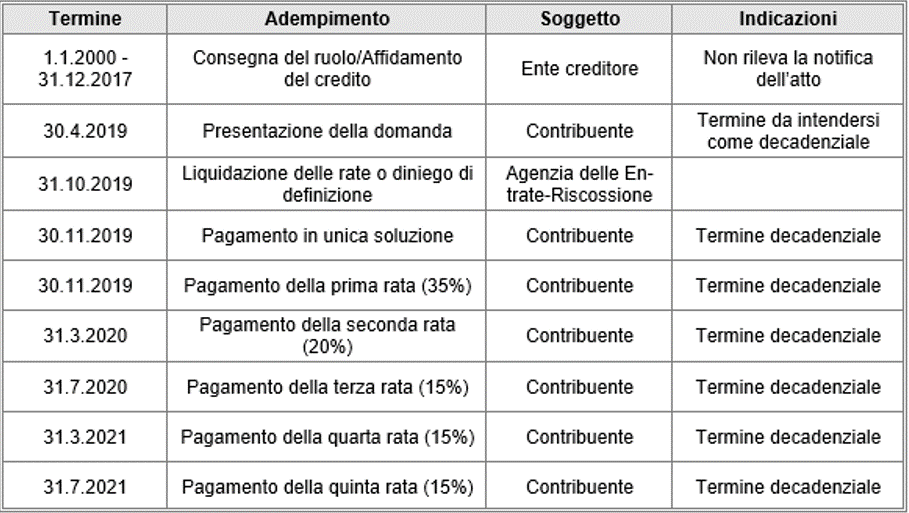

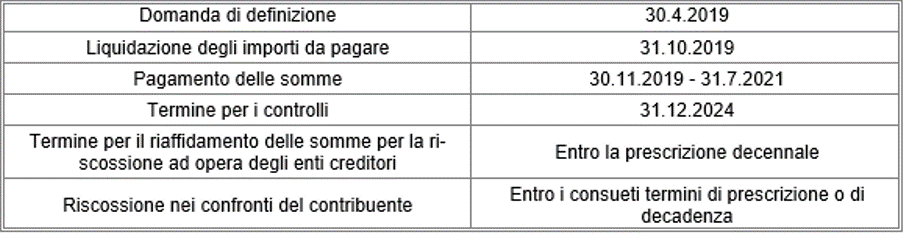

Il termine di presentazione della domanda scade il 30.4.2019. Considerati i tempi di rilascio della dichiarazione ISEE, è tuttavia opportuno che il debitore si attivi presentando la Dichiarazione Sostitutiva Unica (DSU) ad inizio aprile 2019.

Per quanto non disposto dalla L. 145/2018, operano le norme in materia di rottamazione dei ruoli ex art. 3 del DL 119/2018, in quanto compatibili. Dunque, in primo luogo la definizione non si perfeziona con la domanda o con il pagamento della prima rata, bensì con l’integrale e tempestivo pagamento di tutte le somme dovute o delle relative rate.

La particolarità di questa definizione risiede nel fatto che, a seconda del valore ISEE posseduto, può esserci uno stralcio del debito a titolo di capitale, anche consistente; inoltre, il disconoscimento della definizione può avvenire altresì a posteriori, ove sia appurata la non veridicità dei valori ISEE.

Di seguito si riepilogano i tratti essenziali della definizione in oggetto.

AMBITO DI APPLICAZIONE OGGETTIVO

La definizione degli omessi versamenti riguarda solamente i ruoli che si riferiscono, con le precisazioni di cui si dirà, a semplici omessi versamenti di tributi e contributi dichiarati.

Di conseguenza, sono ad esempio escluse le somme oggetto di avvisi bonari e/o comunicazioni di irregolarità, in quanto si tratta di una fase antecedente alla formazione del ruolo. A maggior ragione, sono da ritenersi escluse tutte le somme che originano da atti diversi dalle cartelle di pagamento, in primis avvisi di accertamento, di liquidazione o di recupero di crediti d’imposta.

Considerato che la definizione, come si evidenzierà, riguarda altresì alcune tipologie di contributi previdenziali, appare riduttivo sostenere che la sanatoria in esame è circoscritta ai “ruoli”: può trattarsi pure di carichi derivanti da avviso di addebito ex art. 30 del DL 78/2010, strumento di riscossione di qualsiasi tipologia di contributo INPS.

Invece, non hanno rilievo i carichi derivanti da accertamento esecutivo ex art. 29 del DL 78/2010.

I carichi devono essere stati affidati all’Agente della Riscossione nel periodo compreso tra l’1.1.2000 e il 31.12.2017. Si deve quindi avere riguardo non alla data di notifica della cartella di pagamento, bensì al momento, antecedente, di consegna del ruolo dall’Agenzia delle Entrate (o ente previdenziale di competenza) all’esattore.

Al pari della rottamazione dei ruoli ex art. 3 del DL 119/2018, il legislatore ha ritenuto di circoscrivere la definizione ai carichi trasmessi agli “Agenti della Riscossione”, quindi all’Agenzia delle Entrate-Riscossione e a Riscossione Sicilia SPA, considerato Agente della Riscossione dall’art. 3 co. 29-bis del DL 203/2005. Sono pertanto esclusi i debiti riscossi mediante ingiunzione fiscale in proprio dagli enti previdenziali.

DEBITI TRIBUTARI

L’art. 1 co. 184 della L. 145/2018 parla espressamente di omesso versamento di imposte risultanti dalle dichiarazioni annuali, scaturenti dalle attività di cui agli artt. 36-bis del DPR 600/73 e 54-bis del DPR 633/72.

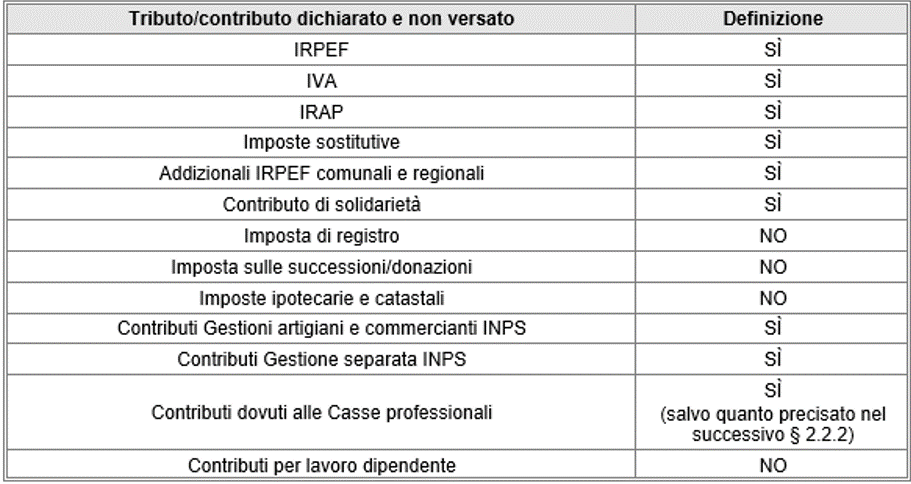

Sembra pertanto si possa trattare, a livello generale, solo di imposte sui redditi, IVA, IRAP, addizionali e imposte sostitutive.

Il dato normativo menziona espressamente i “tributi”, e con tale locuzione dovrebbero essere ricomprese le ritenute operate, dichiarate ma non versate dal sostituto d’imposta.

a) Individuazione dei debiti definibili

La sanatoria è delineata

in modo preciso dal legislatore, che, al co. 184 dell’art. 1 della L. 145/2018,

individua i debiti definibili: “singoli

carichi affidati all’agente della riscossione dal 1° gennaio 2000 alla data del

31 dicembre 2017, derivanti dall’omesso versamento di imposte risultanti dalle

dichiarazioni annuali e dalle attività di cui all’articolo

36-bis del decreto del Presidente della Repubblica 29 settembre

1973, n. 600, e all’articolo

54-bis del decreto del Presidente della Repubblica 26 ottobre 1972,

n. 633, a titolo di tributi e relativi interessi e sanzioni”.

Il legislatore è chiarissimo nel circoscrivere la sanatoria ai debiti derivanti da omessi versamenti di imposte risultanti dalle “dichiarazioni annuali”: ciò, all’evidenza e con scelta non esente da critiche, lascia fuori dalla definizione i meri omessi versamenti di imposte scaturenti da dichiarazioni non annuali, come ad esempio l’INTRA-12.

Inoltre, il debito deve risultare dalle attività di cui agli artt. 36-bis del DPR 600/73 e 54-bis del DPR 633/72, tipicamente dalla liquidazione automatica della dichiarazione. Perciò, non sono esclusi solamente i carichi derivanti da atti accertativi tipo gli avvisi di accertamento e di recupero dei crediti di imposta, ma anche le cartelle di pagamento da controllo formale della dichiarazione, di cui all’art. 36-ter del DPR 600/73.

Dal tenore dell’art. 1 co. 184 della L. 145/2018 (il legislatore, in modo univoco, parla di “omesso versamento di imposte risultanti dalle dichiarazioni annuali e dalle attività …”), potrebbero essere fuori dalla sanatoria i ruoli che, sebbene scaturiti da liquidazione della dichiarazione, non riguardano, tecnicamente, imposte dichiarate ma non versate (ad esempio, detrazioni d’imposta esposte in misura superiore a quella prevista dalla legge).

Tuttavia, sia dalle informazioni presenti nel modello di definizione che dalle FAQ pubblicate sul sito dell’Agenzia delle Entrate-Riscossione, emerge che si può trattare, in generale, dei ruoli che derivano dalle attività di liquidazione automatica. Il criterio esposto si potrebbe giustificare siccome, anche a livello sanzionatorio, tutto quanto emerge a seguito di liquidazione automatica è considerato un omesso versamento.

Alla luce di tutto ciò, per quel che riguarda l’art. 36-bis del DPR 600/73, il controllo automatico da cui scaturisce il ruolo consiste nel:

- correggere gli errori materiali e di calcolo commessi nella determinazione degli imponibili, delle imposte, dei contributi e dei premi;

- correggere gli errori materiali commessi dai contribuenti nel riporto delle eccedenze delle imposte, dei contributi e dei premi risultanti dalle precedenti dichiarazioni;

- ridurre le detrazioni d’imposta indicate in misura superiore a quella prevista dalla legge ovvero non spettanti sulla base dei dati risultanti dalle dichiarazioni;

- ridurre le deduzioni dal reddito esposte in misura superiore a quella prevista dalla legge;

- ridurre i crediti d’imposta esposti in misura superiore a quella prevista dalla legge ovvero non spettanti sulla base dei dati risultanti dalle dichiarazioni;

- controllare la rispondenza con la dichiarazione e la tempestività dei versamenti delle imposte, dei contributi e dei premi dovuti a titolo di acconto e di saldo e delle ritenute alla fonte operate in qualità di sostituto d’imposta.

Ai fini IVA, il controllo di cui all’art. 54-bis del DPR 633/72 consiste nel:

- correggere gli errori materiali e di calcolo commessi dai contribuenti nella determinazione del volume d’affari e delle imposte;

- correggere gli errori materiali commessi dai contribuenti nel riporto delle eccedenze di imposta risultanti dalle precedenti dichiarazioni;

- controllare la rispondenza con la dichiarazione e la tempestività dei versamenti dell’imposta risultante dalla dichiarazione annuale a titolo di acconto e di conguaglio, nonché dalle liquidazioni periodiche di cui agli artt. 27, 33 co. 1 lett. a) e 74 co. 4 del DPR 633/72.

Devono a questo punto intendersi incluse nella sanatoria tutte le attività che, secondo la giurisprudenza, possono essere contestate (e nei fatti lo sono state effettivamente) mediante avviso bonario a seguito di liquidazione automatica, come il disconoscimento del credito derivante da dichiarazione omessa, il disconoscimento delle perdite fiscali sempre a seguito di omessa dichiarazione e il disconoscimento dell’aliquota IRAP dichiarata].

Addirittura, potrebbero rientrare nella definizione le compensazioni di crediti inesistenti emergenti da liquidazione automatica].

Tanto premesso, il dato positivo induce ad affermare che rileva il dato oggettivo consistente nel fatto che il debito sia stato iscritto a ruolo a seguito di liquidazione automatica della dichiarazione, anche se il contribuente ritiene l’utilizzo di tale procedura illegittimo. In via speculare, se, in luogo dell’avviso bonario, è stato utilizzato l’avviso di accertamento o l’avviso di recupero del credito d’imposta, il carico non pare definibile.

b) Imposte oggetto di definizione

Per effetto dell’art. 1 co. 184 della L. 145/2018, sono definibili i debiti “derivanti dall’omesso versamento di imposte risultanti dalle dichiarazioni annuali e dalle attività di cui all’articolo 36-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e all’articolo 54-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, a titolo di tributi e relativi interessi e sanzioni”.

Da ciò consegue che solo i tributi emergenti dalla liquidazione automatica della dichiarazione vi rientrano, anche per effetto di rinvio legislativo. Non si tratta, in via esclusiva, di IRPEF, IVA e IRAP, ma anche delle addizionali IRPEF comunali e regionali, delle varie imposte sostitutive, della c.d. “tassa etica” e del contributo di solidarietà.

Sono esclusi tributi di diversa natura, come l’imposta di registro, le imposte sulle successioni e donazioni, le imposte ipotecarie e catastali, i tributi locali e così via. Vero è che pure per tali tributi può verificarsi il semplice omesso versamento, ma non è previsto il meccanismo di liquidazione automatica della dichiarazione].

DEBITI CONTRIBUTIVI

Non tutti i contributi previdenziali e assistenziali possono rientrare nella sanatoria in oggetto. Infatti, ai sensi dell’art. 1 co. 185 della L. 145/2018, essa è circoscritta ai “contributi dovuti dagli iscritti alle casse professionali o alle gestioni previdenziali dei lavoratori autonomi dell’INPS, con esclusione di quelli richiesti con accertamento”.

Bisogna comunque essere in presenza di contributi regolarmente dichiarati ma non versati, con esclusione delle attività di accertamento dell’ente previdenziale, così come dei contributi richiesti dall’ente previdenziale a seguito di accertamento dell’Agenzia delle Entrate.

La chiarezza del dato normativo sembra escludere i contributi dovuti a Casse di previdenza diverse dall’INPS o dalle Casse professionali, come ad esempio l’ENASARCO.

I contributi versati saranno utilizzati “ai fini assicurativi secondo le norme che regolano la Gestione previdenziale interessata”.

a) Contributi INPS

Relativamente ai contributi INPS, deve trattarsi di quelli spettanti alle Gestioni Artigiani e Commercianti e alla Gestione separata ex L. 335/95.

Pertanto, da un lato, sono esclusi gli omessi versamenti dei contributi per lavoro dipendente, dall’altro, rientrano i contributi dovuti dai soci di SRL ex art. 1 co. 203 della L. 662/96, titolari di autonoma posizione contributiva, che recepiscono nel quadro RR della dichiarazione dei redditi gli imponibili dichiarati dalla SRL partecipata.

Nel caso dei contributi INPS, il carico può derivare sia da ruolo che da avviso di addebito. Infatti, solo dall’entrata in vigore dell’art. 30 del DL 78/2010 qualsiasi contributo INPS viene riscosso mediante avviso di addebito, quand’anche si tratti di omesso versamento, e non di evasione contributiva. Al fine di delineare se un contributo è definibile o meno, dunque, occorre analizzare la ragione dell’iscrizione a ruolo o della trasmissione del flusso di carico: solo ove il contribuente abbia correttamente compilato il quadro RR della dichiarazione e abbia poi omesso i versamenti, c’è diritto alla definizione.

b) Contributi dovuti alle Casse professionali

I contributi spettanti alle Casse di previdenza professionale (ad esempio dovuti dai dottori commercialisti, dagli avvocati o dagli architetti) presentano diversi profili controversi.

In primo luogo, l’art. 1 co. 184 – 198 della L. 145/2018 fa sempre riferimento agli “Agenti della Riscossione”, quindi non possono rientrare nella sanatoria i contributi riscossi mediante enti diversi dall’Agenzia delle Entrate-Riscossione o da Riscossione Sicilia SPA. Occorre allora, per verificare se si ha diritto alla definizione, appurare in prima battuta in che modo l’ente previdenziale riscuote i contributi.

Detto ciò, il fatto che una legge dello Stato possa prevedere, senza la previa audizione della Cassa professionale interessata, una definizione dei contributi con un consistente stralcio della somma a titolo di capitale appare censurabile. Tuttavia, l’art. 1 co. 185 della L. 145/2018 è lapidario nel riferirsi ai “contributi dovuti dagli iscritti alle casse professionali”, dunque non sembra ammessa una qualsivoglia interpretazione che possa escludere dalla definizione i contributi dovuti alle Casse professionali.

È quindi condivisibile quanto affermato dalla Cassa forense nella mozione del Comitato dei delegati del 18.1.2019, in cui, dopo aver auspicato un riesame della normativa, si fa riserva “di tutelare gli interessi dell’Ente, anche di concerto con le altre Casse professionali, in ogni sede istituzionale e giudiziaria competente, con particolare riferimento ai profili di palese incostituzionalità che la norma presenta”.

I contributi versati, poi, saranno utilizzati “ai fini assicurativi secondo le norme che regolano la gestione previdenziale interessata”. L’inciso potrebbe compromettere la validità di una disposizione, presente nel regolamento della Cassa professionale, che subordini l’erogazione del trattamento pensionistico al pagamento non solo dei contributi, ma anche degli accessori (quindi delle sanzioni civili connesse all’omesso versamento).

Per delineare se un contributo è definibile, occorre analizzare la ragione dell’iscrizione a ruolo, circostanza che, per l’Agenzia delle Entrate-Riscossione, talvolta postula un confronto con la Cassa di previdenza: solo ove il contribuente abbia dichiarato l’imponibile contributivo in conformità con quanto disposto dalla Cassa professionale, ma abbia poi omesso i versamenti, c’è diritto alla definizione.

Evidenziamo che, secondo alcune Casse di previdenza professionali, i ruoli sarebbero in ogni caso derivanti da accertamento, e mai da omesso versamento, in ragione del fatto che la Cassa comunque deve effettuare apposita istruttoria per “accertare” l’omesso versamento. Trattasi di ermeneutica che non può essere sostenuta, in quanto si traduce in una immotivata interpretatio abrogans dell’art. 1 co. 185 della L. 145/2018: nel momento in cui il debitore, in autoliquidazione o, per ipotesi, anche su liquidazione d’ufficio, ometta di versare i contributi determinati secondo quanto dichiarato in conformità alle regole dettate dalla normativa della Cassa, si è nell’ambito dell’omesso versamento, che naturalmente deve essere “accertato”, ma la circostanza che ci debba essere un tale accertamento non trasforma la natura del recupero.

AMBITO DI APPLICAZIONE SOGGETTIVO

La sanatoria prevista dalla L. 145/2018 è espressamente riservata ai “debiti delle persone fisiche”, con ciò escludendo, all’evidenza, i debiti dei soggetti IRES, delle società di persone e di altri enti.

Deve, come emerge anche dalle istruzioni alla compilazione del modello di domanda, trattarsi di ruoli o carichi “intestati” alla persona fisica.

Non ci sono quindi elementi ostativi alla definizione per le persone fisiche, per le imprese familiari, e, sul versante contributivo, per i soci di SRL titolari di autonoma posizione contributiva, sempre che il debito origini da liquidazione automatica della dichiarazione o da mero omesso versamento.

Del pari, possono essere definiti gli omessi versamenti di imposte derivanti da redditi imputati per trasparenza, dichiarati nel quadro RH (nel caso delle società di persone ex art. 5 del TUIR o di società di capitali trasparenti ex art. 116 del TUIR) della dichiarazione dei redditi, essendo debiti della persona fisica.

Eredi del contribuente defunto

L’erede persona fisica del contribuente defunto può presentare la domanda di definizione.

Deve però trattarsi di debiti che, nei confronti del de cuius, originavano da liquidazione automatica della dichiarazione.

Se il contribuente decede, le sanzioni tributarie, come prevede l’art. 2 del DLgs. 472/97, non si trasmettono agli eredi, quindi sono di diritto annullate. Dunque l’erede, in merito ai debiti del de cuius, può fruire della definizione ottenendo lo stralcio degli interessi e della quota capitale, a seconda della propria dichiarazione ISEE.

Società di persone

I debiti della società a titolo di imposta propria dell’ente, come ad esempio l’IVA e l’IRAP, non possono essere definiti dalla società stessa, quand’anche originino da liquidazione automatica, essendo la definizione riservata ai debiti delle persone fisiche. Tuttavia, ai sensi dell’art. 2291 c.c., “nella società in nome collettivo tutti i soci rispondono solidalmente e illimitatamente per le obbligazioni sociali”, e ciò vale anche in ambito fiscale.

Si deve allora appurare se i soci, in costanza dei requisiti di legge, possano definire i debiti riferiti a tributi sociali.

Di norma, il ruolo è intestato alla società di persone, e l’Agente della Riscossione, in ragione dell’art. 2291 c.c., notifica la cartella di pagamento ai soci richiamando la loro responsabilità.

Per di più, il debito è a tutti gli effetti dell’ente, e la responsabilità del socio, peraltro sussidiaria e subordinata alla preventiva escussione della società, non ne muta la natura.

È quindi arduo che il socio raggiunto da una cartella di pagamento formata in base ad un ruolo intestato alla società partecipata possa definire].

Naturalmente, alcun dubbio sussiste per gli omessi versamenti delle imposte derivanti da redditi imputati per trasparenza, essendo questi debiti del socio.

Obbligazioni solidali

Nella misura in cui la partita di ruolo sia intestata a una persona fisica, è dubbio che la domanda di definizione possa essere presentata anche dal coobbligato solidale.

Si pensi alla responsabilità, prevista dall’art. 60-bis del DPR 633/72, del cessionario/committente per l’IVA non versata dal cedente/prestatore.

L’Agenzia delle Entrate-Riscossione potrebbe agire nei confronti dell’obbligato solidale, e, se si ammette che esso possa presentare domanda di sanatoria, beneficerebbe dello stralcio a titolo di capitale in funzione dei propri valori ISEE, che, naturalmente, ben possono divergere da quelli dell’obbligato principale (il cedente/prestatore potrebbe non rientrare nemmeno nella definizione, avendo un ISEE superiore a 20.000,00 euro).

L’art. 1 co. 184 della L. 145/2018 si limita ad affermare che debba trattarsi di “debiti delle persone fisiche”, non precisando che debba esserci identità tra intestatario della partita di ruolo e soggetto che, in ragione di un obbligo solidale, estingue il debito, essendo raggiunto dalla cartella di pagamento[.

In costanza dei requisiti di legge, che andrebbero verificati in capo all’obbligato principale, non si può escludere che possa definire altresì l’obbligato solidale, pur rilevando che trattasi di interpretazione che potrebbe non essere condivisa dall’Agente della Riscossione.

Di seguito si riepilogano gli adempimenti che caratterizzano il “saldo e stralcio”.

DEFINIZIONE PARZIALE

La L. 145/2018 non prevede in modo espresso la possibilità che la definizione sia parziale, tuttavia ciò non può essere messo in discussione, come emerge dalle istruzioni alla compilazione del modello pubblicate sul sito Internet dell’Agenzia delle Entrate-Riscossione.

Pertanto, a titolo esemplificativo:

- se un contribuente ha ricevuto una cartella di pagamento per mancato versamento di IVA a seguito di liquidazione periodica e, nel contempo, una inerente a mancato versamento di ritenute dichiarate nel modello 770, può continuare nel contenzioso in merito a quest’ultimo (o, comunque, non definirlo) e sanare la cartella di pagamento inerente all’IVA;

- se un contribuente ha ricevuto una cartella di pagamento portante a riscossione ruoli di diversi enti impositori, ad esempio INPS e Agenzia delle Entrate (o dello stesso ente impositore ma riconducibili a diverse Direzioni provinciali), può definire solo quelli relativi all’Agenzia delle Entrate, dandone indicazione nel modello.

EFFETTI

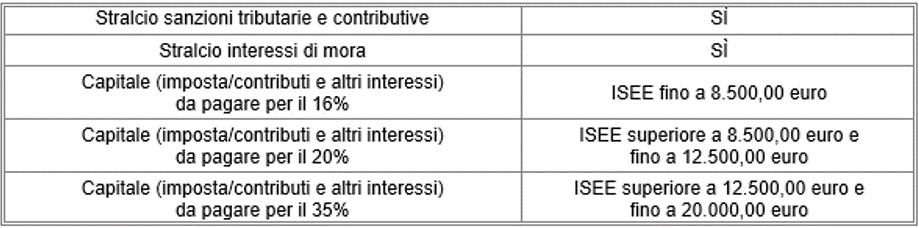

La definizione degli omessi versamenti comporta vari effetti, che consistono principalmente nello stralcio delle sanzioni amministrative, degli interessi di mora e del parziale stralcio delle somme a titolo di capitale (tributario o contributivo), la cui entità dipende dagli indici ISEE.

Va evidenziato che mentre l’effetto sulle azioni cautelari e di riscossione coattiva deriva dalla presentazione della domanda, lo stralcio di sanzioni, interessi e capitale nonché i risvolti in ambito penale sono connessi al perfezionamento della definizione, che non coincide con la presentazione della domanda ma con l’integrale e tempestivo pagamento delle somme dovute o delle relative rate, salva la tolleranza dei 5 giorni per i tardivi pagamenti.

Stralcio delle somme a titolo di capitale

Il requisito per fruire dello stralcio dell’imposta, che rappresenta l’aspetto caratterizzante la definizione ex L. 145/2018, consiste nel possedere un indice ISEE non superiore a 20.000,00 euro.

Lo stralcio del debito si applica a chi ha un ISEE del nucleo familiare pari o inferiore a 20.000,00 euro e consente di pagare la cartella di pagamento con stralcio intero di sanzioni e interessi di mora ex art. 30 del DPR 602/73, corrispondendo:

- il 16% dell’imposta e altri interessi, se l’ISEE è fino a 8.500,00 euro;

- il 20% dell’imposta e altri interessi, se l’ISEE è superiore a 8.500,00 euro e fino a 12.500,00 euro;

- il 35% dell’imposta e altri interessi, se l’ISEE è superiore a 12.500,00 euro e fino a 20.000,00 euro.

Bisogna pagare l’aggio di riscossione parametrato alle somme da corrispondere al netto dello stralcio.

a) Dichiarazione sostitutiva unica (DSU)

L’ISEE (Indicatore della situazione economica equivalente) è lo strumento di valutazione della situazione economica delle famiglie per l’accesso alle prestazioni sociali agevolate, la cui erogazione dipende dalla situazione economica del nucleo familiare del richiedente.

Esso viene calcolato e reso disponibile dall’INPS previa presentazione da parte del richiedente, anche per il tramite degli intermediari abilitati, della Dichiarazione Sostitutiva Unica (DSU), documento che contiene le informazioni di natura anagrafica, reddituale e patrimoniale necessarie a descrivere la situazione economica del nucleo familiare.

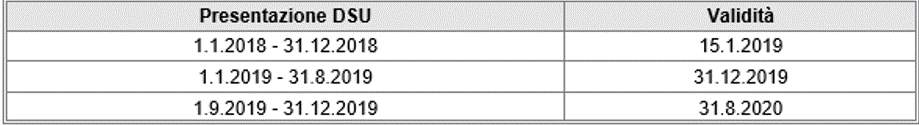

La DSU può essere presentata, tra l’altro, ai CAF e all’INPS, solo in via telematica, ed è valida dal momento della presentazione sino al 15 gennaio dell’anno successivo]. Decorso tale termine, non si può utilizzare la DSU scaduta per la richiesta di nuove prestazioni, ferma restando la validità della stessa per le prestazioni già richieste.

Le informazioni contenute nella DSU sono:

- in parte autodichiarate dal richiedente (ad es. la composizione del nucleo familiare, le condizioni di disabilità o non autosufficienza dei componenti del nucleo, ecc.);

- in parte acquisite dagli archivi dell’INPS e dell’Agenzia delle Entrate, tramite il sistema informativo dell’ISEE (ad esempio i trattamenti previdenziali e il reddito complessivo ai fini IRPEF).

Il richiedente, qualora voglia far rilevare mutamenti delle condizioni economiche ai fini del calcolo ISEE, può presentare una nuova DSU entro il periodo di validità di quella presentata in precedenza.

Dal 2019 il modello DSU sarà precompilato da parte dell’INPS e avrà validità dal momento della presentazione fino al successivo 31 agosto. Inoltre, in ciascun anno, all’avvio del periodo di validità fissato al 1° settembre, i dati sui redditi e i patrimoni presenti nella DSU saranno aggiornati prendendo a riferimento l’anno precedente.

Le DSU valide all’1.9.2019 restano valide fino al 31.12.2019.

Considerato che il modello di definizione è stato pubblicato sul sito dell’Agenzia delle Entrate-Riscossione il 7.1.2019, si tratterà quasi sempre di DSU presentate nel 2019, che, ai fini reddituali, fanno riferimento ai redditi del secondo anno solare precedente, dunque del 2017 (indicati nella dichiarazione dei redditi presentata nell’anno successivo, modello REDDITI 2018 o 730/2018).

Ove il debitore, nel modello di definizione, indichi valori ISEE basati su una DSU scaduta (ad esempio, a marzo 2019 indichi l’ISEE basato su una DSU presentata nel 2018, scaduta il 15.1.2019), la domanda vale come istanza di comune rottamazione dei ruoli ex art. 3 del DL 119/2018. Rinviando, anche per eventuali critiche a tale “conversione forzosa” della domanda, al successivo § 11.2, gli effetti non sono da poco, in quanto da un lato occorre pagare tutti gli importi a titolo di capitale, dall’altro, qualsiasi inadempimento nel versamento delle somme, con l’eccezione dei tardivi versamenti contenuti nei 5 giorni, inibisce il perfezionamento della definizione, con riemersione del debito a titolo di sanzioni/interessi di mora e impossibilità di dilazionarlo ulteriormente ai sensi dell’art. 19 del DPR 602/73.

Lo stesso si verifica quando, nella domanda di sanatoria, non vengano compilati i campi inerenti all’ISEE.

b) Nucleo familiare del debitore

L’ISEE si calcola con riferimento al nucleo familiare di appartenenza del richiedente, costituito dai soggetti che compongono la famiglia anagrafica alla data di presentazione della DSU.

Per determinare l’appartenenza al nucleo familiare, l’art. 3 del DPCM 5.12.2013 n. 159 precisa che:

- i coniugi (ai quali, secondo le istruzioni aggiornate per la compilazione della DSU fornite dal DM 13.4.2017 n. 138, sono equiparate le parti delle unioni civili di cui alla L. 76/2016) fanno parte dello stesso nucleo familiare anche in caso di diversa residenza anagrafica, salvo, in quest’ultimo caso, il verificarsi di condizioni particolari (ad es. separazione o divorzio)[;

- i figli minorenni fanno parte del nucleo familiare del genitore convivente, mentre il minore in affidamento preadottivo rientra sempre nel nucleo familiare dell’affidatario. I minori in affidamento temporaneo, invece, formano nucleo autonomo, fatta salva la facoltà del genitore affidatario di includerli nel proprio;

- i figli maggiorenni conviventi con i genitori rientrano nel nucleo familiare di questi ultimi. I figli maggiorenni non conviventi rientrano nel medesimo nucleo dei genitori, se sono a loro carico ai fini IRPEF, salvo che siano coniugati e/o abbiano figli. In caso di genitori appartenenti a differenti nuclei familiari, il figlio maggiorenne a carico di entrambi può scegliere il nucleo di cui far parte. Con l’art. 2 del DL 4/2019 sono state introdotte condizioni meno stringenti, precisando che, diversamente da quanto previsto dall’art. 3 co. 5 del DPCM 159/2013, in ogni caso di richiesta di prestazioni sociali agevolate, il figlio maggiorenne non convivente con i genitori fa parte del nucleo familiare dei genitori esclusivamente quando è di età inferiore a 26 anni, è nella condizione di essere a loro carico ai fini IRPEF, non è coniugato e non ha figli;

- i soggetti in stato di convivenza anagrafica per motivi religiosi, di cura, di assistenza, militari o di pena formano un nucleo a sé, a meno che siano coniugati. In ogni caso, il figlio minorenne fa parte del nucleo del genitore con cui conviveva prima dell’ingresso in convivenza anagrafica, salvo che si trovi in affidamento e in comunità. In tal caso, è considerato nucleo a sé. Se nella stessa convivenza anagrafica vi è un genitore con figlio minore, entrambi fanno parte dello stesso nucleo familiare.

c) Indicatore di situazione reddituale

L’indicatore della situazione reddituale (ISR) si determina con la somma dei redditi di ogni componente il nucleo familiare, al netto di spese e franchigie, dalla quale sono detratte le spese o le franchigie del nucleo].

L’art. 4 del DPCM 5.12.2013 n. 159 precisa che i redditi da prendere in considerazione, per ciascun componente, si riferiscono al secondo anno solare precedente la presentazione della DSU e sono:

- il reddito complessivo ai fini IRPEF;

- i redditi soggetti a imposta sostitutiva o a ritenuta a titolo d’imposta, ogni componente reddituale esente da imposta e i redditi da lavoro dipendente all’estero, tassati esclusivamente nello Stato estero;

- i proventi agrari da dichiarazione IRAP;

- gli assegni effettivamente percepiti per il mantenimento di figli;

- i trattamenti assistenziali, previdenziali e indennitari non soggetti ad IRPEF percepiti da amministrazioni pubbliche per ragioni diverse dalla condizione di disabilità;

- i redditi fondiari relativi ai beni non locati soggetti a IMU, non indicati nel reddito complessivo ai fini IRPEF;

- il reddito figurativo delle attività finanziarie;

- il reddito lordo dichiarato ai fini fiscali nel Paese di residenza, da parte degli appartenenti al nucleo iscritti nelle anagrafi dei cittadini italiani residenti all’estero (AIRE), convertito in euro al cambio vigente al 31 dicembre dell’anno di riferimento del reddito.

Dal reddito di ogni singolo componente del nucleo familiare, come sopra determinato, devono essere sottratti fino a concorrenza:

- gli assegni versati per il mantenimento del coniuge e dei figli a seguito di separazione legale ed effettiva, divorzio, nonché scioglimento o annullamento del matrimonio;

- l’assegno periodico effettivamente corrisposto per il mantenimento dei figli conviventi con l’altro genitore, in caso di genitori non coniugati;

- i redditi agrari degli imprenditori agricoli;

- una quota dei redditi da lavoro dipendente o dei redditi da pensione e dei trattamenti assi-stenziali, previdenziali e indennitari.

Dalla somma dei redditi dei componenti il nucleo al netto delle predette somme, si sottraggono fino a concorrenza le spese riferite al nucleo familiare, riferite all’anno solare precedente la presentazione della DSU, relative al canone annuo del contratto di locazione, fino a un massimo di 7.000,00 euro, incrementato di 500,00 euro a partire dal terzo figlio convivente.

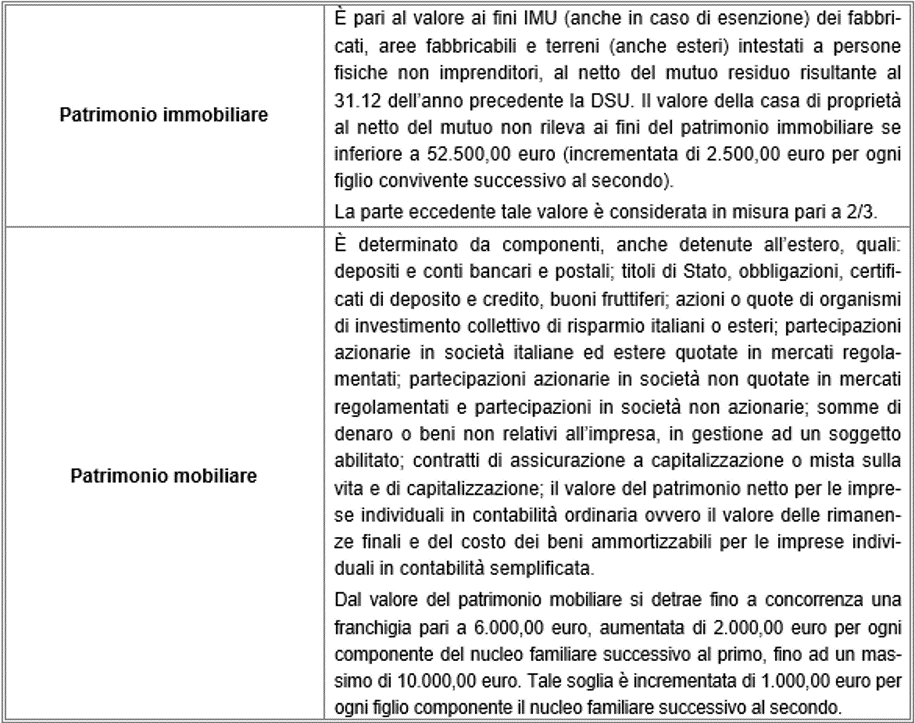

d) Indicatore di situazione patrimoniale

L’indicatore della situazione patrimoniale è costituito dalla somma, per ciascun componente del nucleo familiare, del valore del patrimonio immobiliare e del patrimonio mobiliare detenuto al 31 dicembre dell’anno precedente alla presentazione della DSU.

Relativamente al patrimonio mobiliare, la correttezza dei

dati indicati dal debitore potrebbe essere oggetto di efficace controllo

mediante lo scambio di informazioni tra INPS e Agenzia delle Entrate, in

ragione delle comunicazioni, mensili e annuali, che gli istituti finanziari

devono effettuare ai sensi dell’art. 7 del DPR 605/73 e dell’art. 11 del DL

201/2011.

e) Tempi di rilascio dell’ISEE

Entro 10 giorni lavorativi dalla presentazione della DSU, l’INPS calcola e rende disponibile l’ISEE al dichiarante.

Trascorsi 15 giorni lavorativi dalla presentazione della DSU, il dichiarante può autodichiarare i dati per il calcolo dell’ISEE con il modulo integrativo e ottenere un’attestazione provvisoria, valida fino al momento del rilascio di quella richiesta; in caso di imminente scadenza dei termini per l’accesso ad una prestazione sociale agevolata, il richiedente può comunque farne richiesta accompagnandola con la ricevuta di presentazione della DSU.

Considerati i tempi di rilascio della dichiarazione ISEE, e la scadenza per la domanda di definizione degli omessi versamenti (30.4.2019), è bene che il debitore si attivi presentando la DSU a inizio aprile 2019.

f) Controlli sulla dichiarazione ISEE

La DSU presentata dal debitore è soggetta a controlli sia da parte dell’INPS in collaborazione con l’Agenzia delle Entrate e la Guardia di Finanza, sia da parte dell’ente che eroga la prestazione sociale agevolata.

Nel caso della definizione degli omessi versamenti, i menzionati controlli sono oggetto di una specifica disciplina.

In primo luogo, rimane fermo il controllo di cui all’art. 11 co. 1 – 5 del DPCM 5.12.2013 n. 159. Nell’ambito di questi controlli, particolare rilievo assumono i dati dichiarati dal contribuente nelle dichiarazioni dei redditi, nonché i dati derivanti dalle comunicazioni finanziarie ex art. 11 del DL 201/2011, tra cui figura la consistenza iniziale e finale dei conti correnti per ciascun anno.

L’art. 11 co. 6 del DPCM 5.12.2013 n. 159 stabilisce che l’ente erogatore della prestazione (nel caso di specie, l’Agenzia delle Entrate-Riscossione) effettua ulteriori controlli, diversi da quelli indicati dai commi precedenti, inerenti ad esempio alla veridicità dei dati concernenti il patrimonio mobiliare, immobiliare e al possesso dei veicoli.

A questi fini, l’art. 1 co. 195 della L. 145/2018 stabilisce che “l’agente della riscossione, in collaborazione con l’Agenzia delle entrate e con la Guardia di finanza, procede al controllo sulla veridicità dei dati dichiarati ai fini della certificazione di cui al comma 186 del presente articolo, nei soli casi in cui sorgano fondati dubbi sulla veridicità dei medesimi”.

Il controllo può essere effettuato sino al 31.12.2024].

All’esito del controllo, il debitore, a pena di decadenza nei 20 giorni successivi al ricevimento della relativa comunicazione, è tenuto a fornire la documentazione atta a comprovare la completezza e la veridicità dei dati indicati nella dichiarazione ISEE.

Ove tale documentazione non sia stata prodotta nei termini, oppure in caso di errori od omissioni che costituiscono falsità, non si producono gli effetti della definizione.

A questo punto, l’ente creditore (quindi, a seconda delle

ipotesi, l’Agenzia delle Entrate, l’INPS o la Cassa professionale), su domanda

dell’Agenzia delle Entrate-Riscossione, riaffida alla stessa il credito entro

il termine di prescrizione decennale.

L’Agenzia delle Entrate-Riscossione, ricevuto nuovamente il credito, riprende le attività di riscossione, da esercitarsi, come di consueto, entro i normali termini di decadenza o di prescrizione.

Bisogna rilevare che, ai sensi dell’art. 3 co. 10 lett. a) del DL 119/2018, richiamato dall’art. 1 co. 198 della L. 145/2018, nel momento di presentazione della domanda di definizione, i menzionati termini erano rimasti sospesi, dunque dovrebbero continuare a decorrere, in base ad un’interpretazione sistematica del combinato disposto normativo, da quando l’ente creditore riaffida le somme all’esattore.

Si evidenzia che, in tal caso, l’art. 1 co. 197 della L. 145/2018 stabilisce che “non si determinano gli effetti di cui al comma 184 e al comma 185”, pertanto è dovuto l’intero debito, a titolo di capitale (imposta e/o contributo più interessi), sanzioni e interessi di mora.

Anche in siffatto specifico caso vi è il rischio che il debito residuo (quanto già pagato viene naturalmente riconosciuto) non possa essere oggetto di domanda di dilazione ai sensi dell’art. 19 del DPR 602/73. Infatti, pure per il co. 197, il successivo co. 198 rinvia all’art. 3 co. 14 del DL 119/2018, secondo cui in ipotesi di mancato perfezionamento della rottamazione alcuna dilazione può essere concessa.

g) Debitori soggetti a procedura di liquidazione e procedure concorsuali

Sono automaticamente compresi nella definizione degli omessi versamenti i debitori per i quali è stata aperta la procedura di liquidazione di cui all’art. 14-ter della L. 27.1.2012 n. 3.

In tal caso, occorre pagare solo il 10% dell’imposta e degli interessi.

Relativamente alle altre procedure concorsuali, la L. 145/2018 rinvia all’art. 3 del DL 119/2018, quindi anche i debitori soggetti a procedure concorsuali ex RD 267/42 possono fruire del saldo e stralcio, e i crediti vantati dalla parte pubblica hanno carattere prededucibile.

Stralcio delle sanzioni amministrative

La sanatoria comporta automaticamente lo stralcio di qualsiasi sanzione amministrativa, che, per quanto riguarda le imposte, non potrà che essere la sanzione del 30% da omesso versamento ex art. 13 co. 1 e 2 del DLgs. 471/97, o da indebita compensazione, disciplinata nei successivi co. 4 e 5.

Del pari, vengono meno le sanzioni (o somme aggiuntive) connesse ai contributi previdenziali, derivanti da omessi versamenti ad esempio ex art. 116 della L. 388/2000, non solo se relative a contributi gestiti dall’INPS, ma altresì dalle Casse di previdenza professionali, a condizione che il sistema di riscossione sia quello del ruolo ex DLgs. 46/99.

Stralcio degli interessi

Il perfezionamento della definizione ha come effetto non solo lo stralcio delle sanzioni amministrative, ma altresì degli interessi di mora.

Gli interessi di mora sono disciplinati dall’art. 30 del DPR 602/73, secondo cui, decorso il termine dell’art. 25 co. 2 del DPR 602/73 (60 giorni dalla notifica della cartella), “sulle somme iscritte a ruolo, esclusi le sanzioni pecuniarie tributarie e gli interessi, si applicano, a partire dalla data della notifica della cartella e fino alla data del pagamento, gli interessi di mora al tasso determinato annualmente con decreto del Ministero delle finanze con riguardo alla media dei tassi bancari attivi”. Solo per i ruoli consegnati dal 13.7.2011, gli interessi di mora sono conteggiati sugli importi a titolo di capitale, e non più, con effetto di anatocismo fiscale, anche sulle somme dovute a titolo di sanzione tributaria e interessi.

Confluiscono invece nelle somme a titolo di capitale, quindi soggette allo stralcio nei limiti illustrati nel precedente § 5.1, gli altri interessi, conteggiati come effetto del tardivo versamento, in primis quelli da ritardata iscrizione a ruolo, disciplinati dall’art. 20 del DPR 602/73.

Computo dei compensi di riscossione e altre spese

L’art. 1 co. 187 lett. b) della L. 145/2018 stabilisce che spettano i compensi di riscossione ex art. 17 del DLgs. 112/99, nonché le spese di rimborso per le attività esecutive e per la notifica della cartella di pagamento.

I compensi di riscossione, denominati anche aggi, sono un’imposta occulta, non a caso sono dovuti per il mero coinvolgimento dell’Agenzia delle Entrate-Riscossione nella fase di esecuzione, non essendo connessi all’attività svolta.

Attualmente, l’importo dell’aggio è pari al 6% delle somme iscritte a ruolo, ridotto al 3% se gli importi vengono onorati entro i 60 giorni dalla notifica della cartella di pagamento.

A seguito della sanatoria, il debitore non deve corrispondere tutte le somme a titolo di compenso di riscossione, ma solo quelle parametrate agli importi che effettivamente bisogna versare. Infatti, l’art. 1 co. 187 lett. b) della L. 145/2018 sancisce che i compensi di riscossione sono corrisposti sulle somme dovute ai sensi della precedente lett. a), dunque sugli importi dovuti a titolo di capitale e interessi (diversi da quelli di mora, stralciati come effetto della definizione).

Effetti penali

In virtù della regola generale desumibile dagli artt. 13 e 13-bis del DLgs. 74/2000, il pagamento del debito derivante dalla definizione in oggetto può rappresentare non solo una circostanza attenuante, ma anche una causa di non punibilità del reato fiscale.

Ai sensi dell’art. 13 co. 1 del DLgs. 74/2000, i delitti di omesso versamento IVA, di ritenute fiscali e di indebita compensazione di crediti non spettanti non sono punibili se l’integrale pagamento degli importi, ivi compresi interessi e sanzioni, avviene prima della dichiarazione di apertura del dibattimento di primo grado. In costanza del menzionato requisito, anche il versamento delle somme ex L. 145/2018 rappresenta una causa di non punibilità[.

PROCEDURA

Il procedimento inizia con un adempimento a carico del debitore, consistente nella presentazione della domanda all’Agente della Riscossione, con cui si indica la volontà di pagare ratealmente e ci si impegna a rinunciare ai contenziosi in corso.

Successivamente, l’Agenzia delle Entrate-Riscossione comunicherà al debitore l’importo delle somme o delle singole rate da versare, unitamente alle scadenze. Non è quindi prevista l’autoliquidazione degli importi ad opera del contribuente.

A questo punto, se la totalità delle somme è versata per intero nel termine, o se le rate sono pagate nei termini e per l’esatto importo (ferma restando la tolleranza dei 5 giorni), la procedura si perfeziona. In presenza anche di un solo inadempimento, invece, la sanatoria non può ritenersi conclusa e riemerge il debito a titolo di capitale, sanzione amministrativa e interesse di mora; in più il carico, per espressa disposizione di legge, non potrà essere oggetto di dilazione ex art. 19 del DPR 602/73.

Domanda del contribuente

L’Agenzia delle Entrate-Riscossione, in ottemperanza all’art. 1 co. 189 della L. 145/2018, ha approvato il modello di saldo e stralcio, denominato “SA-ST”.

Un modello specifico è stato approvato da Riscossione Sicilia SPA.

La domanda va necessariamente presentata utilizzando il modello indicato, entro e non oltre il 30.4.2019. Nonostante la norma non lo affermi espressamente, è prudente intendere il termine come decadenziale.

È possibile presentare la domanda sia personalmente, o tramite soggetto delegato, presso gli sportelli dell’Agenzia delle Entrate-Riscossione, sia in modalità telematica (nell’istanza sono indicati gli indirizzi di posta elettronica certificata a cui inviarla).

Occorre allegare copia di un documento di identità del richiedente e, se la presentazione avviene mediante delega, anche del delegato.

L’Agenzia delle Entrate-Riscossione ha inoltre specificato che:

- è possibile presentare diverse domande, ad esempio una per carico che si intende definire;

- è possibile, nella stessa domanda, definire cartelle di pagamento emesse da Agenti della Riscossione di ambiti territoriali differenti].

Si ritiene che la domanda possa essere integrata o revocata entro il 30.4.2019.

a) Compilazione del modello

Salvo quanto si esporrà in merito ai carichi definibili e ai valori ISEE, la compilazione del modello non presenta particolari difficoltà.

Occorre infatti:

- eleggere domicilio, presso la propria abitazione, il proprio ufficio o una casella PEC, oppure presso un domiciliatario;

- impegnarsi a comunicare le variazioni di domicilio;

- indicare se si opta per il versamento in forma rateale o se si vuole pagare la totalità degli importi in unica soluzione;

- attestare che sui carichi non ci sono contenziosi, o impegnarsi a rinunciare ai contenziosi pendenti relativi ai carichi definibili.

Se la domanda viene inviata mediante posta elettronica, è necessario allegare copia di un documento di identità del dichiarante. Ove ci sia stata la delega alla presentazione, in ogni caso è necessario allegare copia del documento di identità del delegato e del delegante.

Invio tramite la casella di posta del professionista

La parte del modello relativa alla delega va compilata anche quando la domanda viene trasmessa dalla casella PEC del professionista[.

b) Individuazione dei carichi definibili

Per appurare se i carichi rientrano nel saldo e stralcio ex L. 145/2018, bisogna riferirsi, per i debiti iscritti a ruolo dall’Agenzia delle Entrate, alla parte della cartella di pagamento inerente al “dettaglio degli importi dovuti fornito dall’ente che ha emesso il ruolo”.

Se questi scaturiscono dalle attività di cui agli artt. 36-bis del DPR 600/73 e 54-bis del DPR 633/72 sono definibili, in altro caso no].

Per i contributi previdenziali, il contribuente deve, mediante apposita valutazione, verificare che si tratti di omessi versamenti di contributi dichiarati. La successiva verifica, ad opera dell’Agenzia delle Entrate-Riscossione, postula un confronto con l’istituto previdenziale interessato.

c) Indicazione dei carichi da definire

Spetta al debitore decidere quali carichi definire, anche in relazione alla singola cartella di pagamento.

Dalle istruzioni alla compilazione del modello emerge che, per individuare i carichi che si vogliono definire, bisogna indicare il numero identificativo della cartella di pagamento, emergente dall’atto stesso.

Ove si tratti di avviso di addebito INPS, sembra corretto indicare il relativo numero identificativo, emergente dall’atto stesso.

In alternativa, è possibile allegare un elenco riepilogativo delle cartelle/avvisi che si intendono definire.

Definizione di singoli ruoli

Ove si intenda definire uno o più carichi relativi ad una singola cartella di pagamento, bisogna specificare quali indicando il numero di ruolo.

Detta informazione è chiaramente evincibile dalla cartella di pagamento.

Può essere l’ipotesi in cui il debitore voglia definire solo il ruolo formato dall’INPS, e non pure quello dell’Agenzia delle Entrate.

d) Indicazione dei dati ISEE

Il campo relativo ai dati ISEE richiede particolare attenzione.

Ciò in quanto ove il debitore indichi valori ISEE basati su una DSU scaduta, la domanda vale come istanza di comune rottamazione dei ruoli ex art. 3 del DL 119/2018. Lo stesso si verifica quando, nella domanda di sanatoria, non vengano compilati i campi inerenti all’ISEE[.

Tanto premesso, occorre indicare:

- il numero di protocollo della DSU;

- la data di presentazione della medesima DSU;

- la data di scadenza della dichiarazione ISEE;

I dati sono rinvenibili dalla dichiarazione ISEE rilasciata dall’INPS, che deve essere comunque allegata alla domanda di saldo e stralcio[.

e) Trasmissione della domanda

La domanda di definizione può essere:

Non è quindi ammesso il servizio postale.

L’utilizzo di forme di invio diverse da quelle indicate potrebbe causare l’irricevibilità dell’istanza, posto che l’art. 1 co. 189 della L. 145/2018 è chiaro nell’affermare che la domanda va trasmessa con le modalità che l’Agenzia delle Entrate-Riscossione pubblica sul proprio sito.

Tuttavia, bisogna tenere presente l’art. 10 della L. 212/2000, sulla buona fede e leale collaborazione tra le parti: se il contribuente, per mera svista, ha trasmesso il modello ad un indirizzo PEC diverso da quello di competenza (esempio, alla casella della Calabria in luogo di quella della Puglia, o alla casella istituita per la rottamazione in luogo di quella per il saldo e stralcio), la domanda deve ritenersi valida. L’Agente della Riscossione ha in tal caso il dovere di inoltrare la domanda alla PEC competente.

f) Modello di domanda

Il modello “SA-ST” è reperibile sul sito Internet di Agenzia delle Entrate-Riscossione.

Comunicazione dell’Agente della Riscossione

Entro il 31.10.2019, l’Agenzia delle Entrate-Riscossione comunica al debitore l’ammontare delle somme da pagare, nonché quello delle singole rate, unitamente al giorno di scadenza delle stesse.

Nessuna conseguenza, quantomeno nei confronti del contribuente, scaturisce dall’eventuale tardiva comunicazione dell’Agenzia delle Entrate-Riscossione, nel senso che la possibilità di definizione rimane impregiudicata.

Ove il debitore ritenga la comunicazione errata, può presentare ricorso nei successivi 60 giorni ex art. 21 del DLgs. 546/92 o, se si tratta di carichi non tributari, nelle forme previste dalla giurisdizione competente.

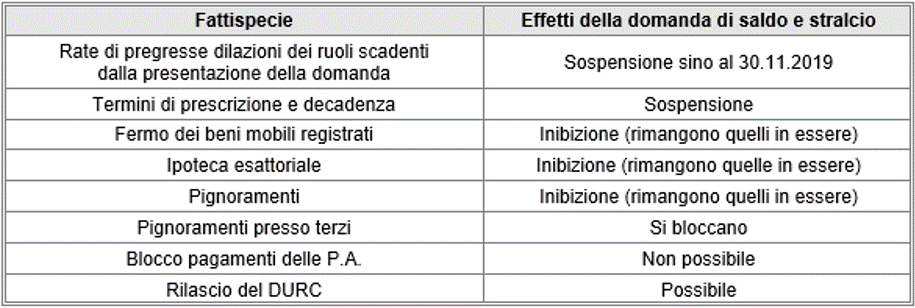

EFFETTI DELLA DOMANDA DI SALDO E STRALCIO

Il c.d. saldo e stralcio, dunque il diritto al definitivo stralcio della quota di capitale (tributo/contributo più interessi), di sanzioni e interessi di mora, si ha non con il versamento della prima rata unito alla tempestiva presentazione della domanda, ma con il puntuale e completo pagamento di tutte le somme, ferma restando la tolleranza di 5 giorni per i tardivi versamenti.

Tanto premesso, la domanda di saldo e stralcio ha vari effetti sul versante della riscossione e delle attività cautelari.

A livello generale, si può affermare che, stante il rinvio, ad opera dell’art. 1 co. 198 della L. 145/2018, all’art. 3 co. 10 del DL 119/2018, gli effetti sono i medesimi della domanda di rottamazione dei ruoli.

Volendo riepilogare gli effetti più importanti, dalla presentazione della domanda sono sospese le azioni esecutive, salvo quelle irreversibili, mentre non possono essere adottati nuovi fermi e ipoteche. In linea generale, sotto diversi aspetti il debitore non è più considerato “inadempiente”. Non a caso, per effetto della trasmissione della domanda si è considerati adempienti:

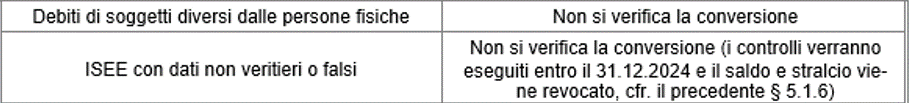

VERSAMENTI

Le somme dovute a seguito del “saldo e stralcio” vanno pagate in 3 anni con interessi al tasso del 2% annuo, a partire dall’1.12.2019. Le rate sono pari al 35% con scadenza il 30.11.2019, al 20% con scadenza il 31.3.2020, al 15% con scadenza il 31.7.2020, il 31.3.2021 e il 31.7.2021.

Rimane ferma la possibilità di pagare in unica soluzione entro il 30.11.2019.

Il regime dei versamenti segue quello per la rottamazione dei ruoli di cui all’art. 3 del DL 119/2018, dunque il mancato, tardivo, oppure insufficiente pagamento comporta la revoca di diritto della definizione, con riemersione del residuo debito a titolo di capitale, sanzioni e interessi di mora. Anche in tal caso, un ritardo contenuto nei 5 giorni non ha effetti pregiudizievoli.

Modalità di pagamento

Per ciò che riguarda le modalità di pagamento, è possibile:

- il versamento presso gli sportelli dell’Agente della Riscossione, con i bollettini precompilati ricevuti o, comunque, il versamento diretto[1];

- la domiciliazione bancaria, compilando il modulo che sarà allegato alla comunicazione di liquidazione degli importi.

È esclusa ogni forma di compensazione ex art. 17 del DLgs. 241/97[2].

Pagamento rateale

Il pagamento può avvenire in forma rateale, previa opzione da esercitare nel modello di domanda di saldo e stralcio.

Le rate sono pari al 35% con scadenza il 30.11.2019, al 20% con scadenza il 31.3.2020, al 15% con scadenza il 31.7.2020, il 31.3.2021 e il 31.7.2021.

Il numero di rate, su scelta del debitore, può anche essere compreso tra due, tre o quattro.

Se l’opzione non viene esercitata, si intende che il debitore abbia scelto di dilazionare il debito nel numero più ampio possibile (quindi cinque rate); di contro, se viene indicato un numero di rate maggiore di quello previsto, la rateazione avviene in base a quest’ultimo.

La dilazione degli importi è soggetta solo alle condizioni dell’art. 1 della L. 145/2018, non operando l’art. 19 del DPR 602/73. Dall’1.12.2019, sono dovuti gli interessi al tasso del 2% annuo.

MANCATO PERFEZIONAMENTO DEL SALDO E STRALCIO

La definizione si perfeziona con il tempestivo e integrale pagamento, nei termini, della totalità degli importi dovuti o di tutte le rate.

Ove si verifichi un solo inadempimento nel versamento di una qualsiasi delle rate, anche per esigui importi, la definizione non ha effetto, dunque riemerge l’intero debito a titolo di capitale (tributo o contributo e interessi), sanzioni amministrative ed interessi di mora. Oltre a ciò, il carico non può più essere rateizzato ai sensi dell’art. 19 del DPR 602/73.

Bisogna, in relazione alla tardività nei versamenti, rammentare però l’art. 3 co. 14-bis del DL 119/2018: “Nei casi di tardivo versamento delle relative rate non superiore a cinque giorni, l’effetto di inefficacia della definizione, previsto dal comma 14, non si produce e non sono dovuti interessi”.

Il debitore perde il diritto al beneficio in automatico nel momento in cui risulta inadempiente, quindi alla data di scadenza della rata non onorata, o versata in maniera insufficiente, e lo stesso dicasi, se non si opta per il pagamento rateale, per la totalità degli importi.

Riemerge la possibilità, in costanza dei requisiti di legge, di adottare sia misure cautelari (fermi e ipoteche) sia azioni esecutive (pignoramenti), così come la prosecuzione di quelle già in essere.

Del pari, i termini di decadenza e di prescrizione per il recupero dei carichi di ruolo, che erano rimasti sospesi, riprendono a decorrere.

CONTENZIOSI IN CORSO

La pendenza di un contenzioso, nonché di una sentenza sfavorevole/favorevole o passata in giudicato non precludono la sanatoria.

Il contribuente, però, nella domanda si impegna a rinunciare ai giudizi in corso pendenti sui carichi oggetto di saldo e stralcio.

L’art. 3 co. 6 del DL 119/2018, richiamato dall’art. 1 co. 198 della L. 145/2018, prevede: “nella dichiarazione di cui al comma 5 il debitore indica l’eventuale pendenza di giudizi aventi ad oggetto i carichi in essa ricompresi e assume l’impegno a rinunciare agli stessi giudizi, che, dietro presentazione di copia della dichiarazione e nelle more del pagamento delle somme dovute, sono sospesi dal giudice. L’estinzione del giudizio è subordinata all’effettivo perfezionamento della definizione e alla produzione, nello stesso giudizio, della documentazione attestante i pagamenti effettuati; in caso contrario, il giudice revoca la sospensione su istanza di una delle parti”; quindi l’estinzione postula il pagamento dell’ultima rata.

Spese processuali

Il processo si estingue a spese compensate, analogamente a quanto sancito dalla giurisprudenza maggioritaria in tema di rottamazione dei ruoli[6].

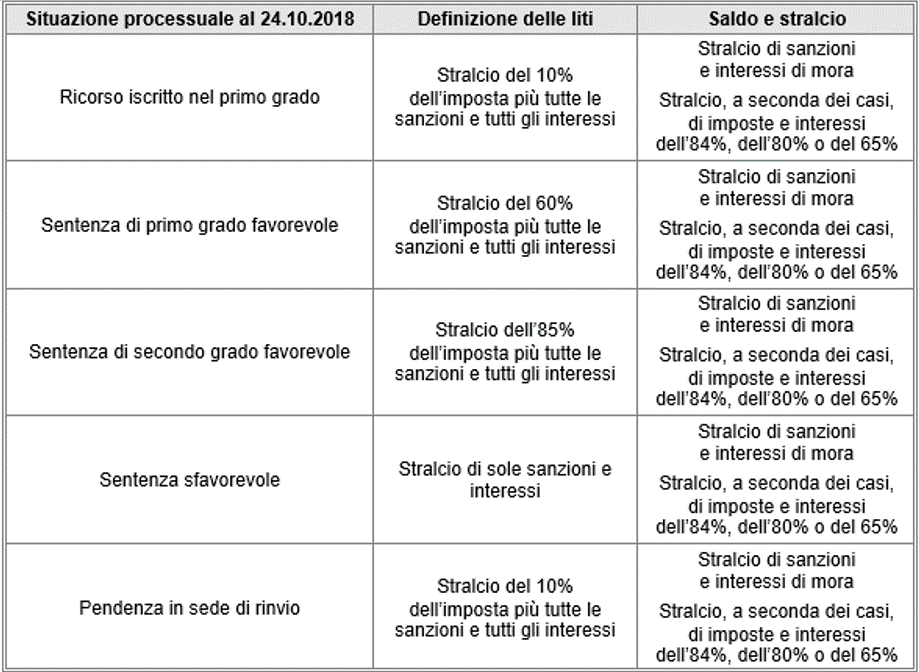

Saldo e stralcio e definizione della lite

L’art. 6 del DL 119/2018 ha previsto una definizione delle liti pendenti, circoscritta ai processi tributari in cui è controparte l’Agenzia delle Entrate e per i quali il ricorso introduttivo sia stato notificato entro il 24.10.2018.

I benefici della definizione delle liti sono di norma meno consistenti rispetto al saldo e stralcio, dunque in certe ipotesi può essere opportuno fruire di quest’ultimo. Per di più, le fattispecie che, astrattamente, possono essere oggetto di saldo e stralcio potrebbero non rientrare nella definizione delle liti (almeno secondo l’interpretazione dell’Agenzia delle Entrate), dunque spesso appare a maggior ragione proficuo optare per il saldo e stralcio.

a) Processi in cui non è controparte l’Agenzia delle Entrate

Per definire la lite ai sensi dell’art. 6 del DL 119/2018, è necessario che la controparte sia l’Agenzia delle Entrate.

Quest’ultima, nella circ. 28.7.2017 n. 22 (§ 1.1), aveva affermato che occorre considerare la parte processuale in senso formale. Pertanto, se il contribuente, anche per errore, ha notificato il ricorso contro la cartella di pagamento (o altro atto di riscossione) all’Agenzia delle Entrate per vizi imputabili all’Agente della Riscossione (esempio, decadenza dalla notifica), la lite è definibile. Specularmente, la definizione pare esclusa se il ricorso è stato notificato ad Agenzia delle Entrate-Riscossione per vizi di merito, essendo irrilevante la circostanza che essa debba chiamare in causa l’ufficio ex art. 39 del DLgs. 112/99, ma non lo abbia fatto.

Nel caso in cui il ricorso sia stato notificato solo all’Agenzia delle Entrate-Riscossione, optando per la definizione della lite si rischia di dover instaurare un altro contenzioso contro il diniego di definizione, e ciò potrebbe essere un motivo di maggiore appeal per il saldo e stralcio.

b) Processi in cui è controparte l’Agenzia delle Entrate

Se nel processo è controparte l’Agenzia delle Entrate la questione potrebbe dover essere oggetto di attenta valutazione.

Per prima cosa, è necessario ponderare se la lite risulta o meno definibile senza profili di rischio. Infatti, come confermato nel provv. Agenzia delle Entrate 18.2.2019 n. 39209, l’art. 6 del DL 119/2018, essendo strutturato come l’art. 16 della L. 289/2002, riguarda i soli ricorsi contro atti sostanzialmente impositivi, essendo esclusi proprio i ruoli da liquidazione automatica della dichiarazione, ruoli che di diritto rientrano invece nel saldo e stralcio.

In queste ipotesi, optando per la definizione della lite si rischia di dover instaurare un altro contenzioso contro il diniego di definizione, e ciò potrebbe essere un motivo di maggiore appeal per il saldo e stralcio.

Situazioni peculiari, tipo la soccombenza ripartita e i processi pendenti in Cassazione al 19.12.2018[, necessitano maggiore attenzione.

IMPLICAZIONE CON LA ROTTAMAZIONE DEI RUOLI

Il c.d. “saldo e stralcio”, dal punto di vista procedurale nonché degli effetti, può essere definito una sottospecie di rottamazione dei ruoli, non a caso riguarda solo i carichi trasmessi dall’1.1.2000 al 31.12.2017.

Potrebbe essere inquadrato tecnicamente come una rottamazione dei ruoli limitata nell’oggetto e nei soggetti, essendo circoscritta ai debiti delle persone fisiche derivanti da liquidazione automatica della dichiarazione.

Ciò trova conferma nel fatto che, ai sensi dell’art. 1 co. 198 della L. 145/2018, operano, in quanto compatibili, quasi tutte le norme dell’art. 3 del DL 119/2018, in tema di rottamazione dei ruoli.

Ci possono però essere diverse e importanti implicazioni tra il saldo e stralcio e la rottamazione.

Presentazione dell’istanza di rottamazione dei ruoli

La domanda di saldo e stralcio può essere presentata altresì dai debitori che, avendo presentato istanza per le pregresse rottamazioni dei ruoli ex artt. 6 del DL 193/2016 e 1 del DL 148/2017, non hanno eseguito i pagamenti, o sono decaduti per avere pagato tardi o in misura insufficiente le rate.

Del pari, ai fini del saldo e stralcio è irrilevante che, in violazione dell’art. 3 co. 21 del DL 119/2018, i debitori che avevano, entro il 15.5.2018, presentato istanza di rottamazione dei ruoli, non hanno pagato, entro il 7.12.2018, le rate scadute a luglio, settembre e ottobre 2018.

I versamenti effettuati in occasione delle pregresse rottamazioni dei ruoli sono definitivamente acquisiti, essendo escluso qualsiasi rimborso. Vanno comunque detratti dagli importi dovuti per il saldo e stralcio.

Naturalmente, la domanda di saldo e stralcio può essere presentata dai debitori che, pur avendone avuta la possibilità, non hanno mai trasmesso domanda di rottamazione. In modo analogo, se il debitore avesse già presentato istanza di rottamazione ex art. 3 del DL 119/2018 (con il modello “DA-2018”), può revocarla e presentare il modello “SA-ST”.

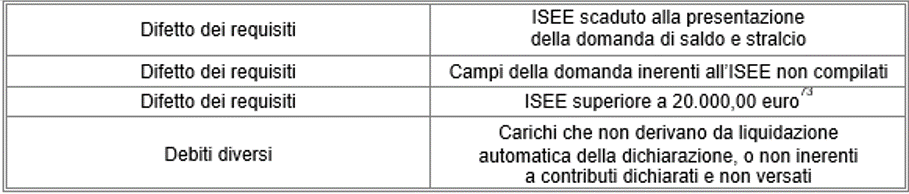

Conversione automatica della domanda di saldo e stralcio in rottamazione dei ruoli

A livello generale, l’art. 1 co. 193 della L. 145/2018 prevede che, se il debitore presenta domanda di saldo e stralcio senza averne i requisiti, questa, automaticamente, si converte in domanda di rottamazione dei ruoli.

Perché ciò avvenga è necessario che, nel contempo, siano presenti i requisiti indicati dall’art. 3 del DL 119/2018 per la rottamazione, quindi, in primis, che si tratti di carichi trasmessi dal 2000 al 2017 (condizione, comunque, presente anche per il saldo e stralcio).

Considerato che il saldo e stralcio riguarda debiti iscritti a ruolo di persone fisiche derivanti da liquidazione automatica, o contributi previdenziali dichiarati ma non versati, si può sostenere che la conversione della domanda in istanza di rottamazione è evento assai probabile].

In ragione dei co. 192 e 193 dell’art. 1 della L. 145/2018, la conversione della domanda da saldo e stralcio in rottamazione si verifica con il “difetto dei requisiti prescritti dai commi 186 e 188 o la presenza nella predetta dichiarazione di debiti diversi da quelli di cui al comma 184”.

Di seguito si schematizzano le fattispecie che potrebbero

causare la conversione.

Vi sono alcune ipotesi in cui non si verifica la conversione della domanda in rottamazione.

In primo luogo, se i dati ISEE scaturiscono da una DSU che, a sua volta, contiene dati non veritieri, si attiva il meccanismo di controllo a posteriori dei requisiti per beneficiare del saldo e stralcio, che, come analizzato nel precedente § 5.1.6, determina il venir meno del beneficio, con riemersione del debito a titolo di capitale, interessi e sanzioni.

Oltre a ciò, il co. 193, nel prevedere la conversione della domanda, fa esplicito riferimento ai “debiti delle persone fisiche”, sicché ove la domanda di saldo e stralcio sia presentata, per errore, in riferimento a debiti di soggetti diversi dalle persone fisiche (es. società di persone o di capitali, enti non commerciali), non si verifica la conversione. Il debitore, in questo caso, deve avere l’accortezza di revocare la domanda di saldo e stralcio presentando, entro il 30.4.2019, istanza di rottamazione dei ruoli.

Del diniego di saldo e stralcio, nonché della conversione della domanda in rottamazione dei ruoli, il debitore viene avvisato entro il 31.10.2019. Trattasi di atto impugnabile in Commissione tributaria entro i consueti 60 giorni, ai sensi dell’art. 21 del DLgs. 546/92.

a) Debitori che non hanno presentato istanza di rottamazione entro il 15.5.2018

I debitori che non hanno mai presentato istanza di rottamazione dei ruoli, oppure che, in base al testo originario dell’art. 6 del DL 193/2016, hanno presentato domanda entro il 21.4.2017, possono senza problemi accedere alla procedura di saldo e stralcio.

Tuttavia, se la domanda, in virtù di quanto illustrato nel precedente § 11.2, non può essere accolta, si converte automaticamente in rottamazione dei ruoli ex art. 3 del DL 119/2018.

Vi sono però, come sancito dall’art. 1 co. 193 della L. 145/2018, alcune diversità sui termini di pagamento delle rate.

Il tal caso, infatti, il carico è ripartito in 17 rate e si applicano, dall’1.12.2019, gli interessi al tasso del 2% annuo. È possibile pagare tutto entro il 30.11.2019.

b) Debitori che hanno presentato istanza di rottamazione entro il 15.5.2018

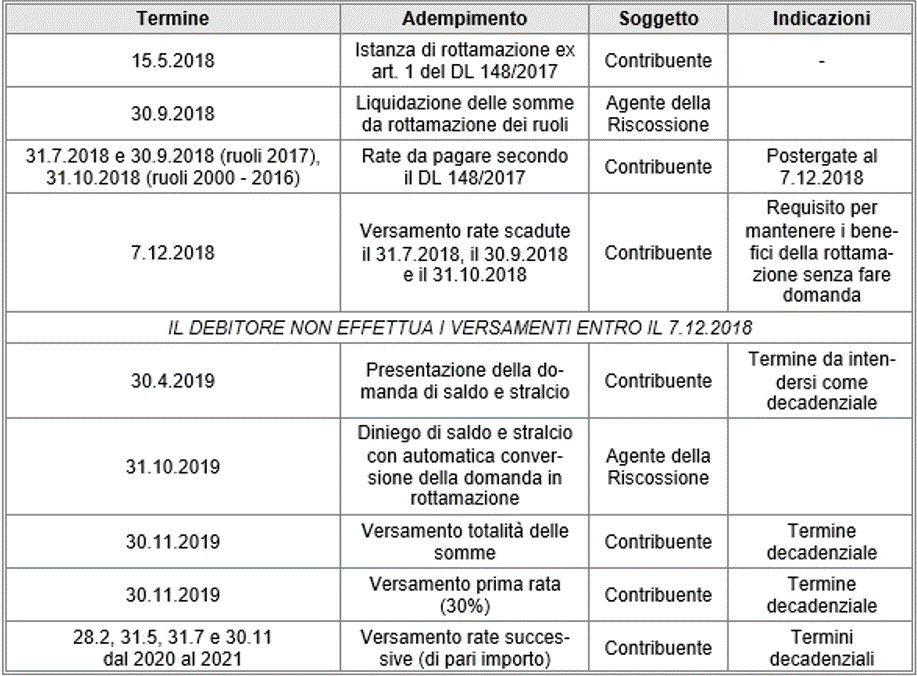

I debitori che, ai sensi del DL 148/2017, hanno presentato istanza di rottamazione dei ruoli entro il 15.5.2018, avrebbero dovuto, entro il 7.12.2018, pagare le rate scadute a luglio, settembre e ottobre 2018 per mantenere i benefici della rottamazione senza presentare alcuna domanda (in sostanza i termini di pagamento delle rate menzionate sono stati postergati al 7.12.2018)[.

Questi debitori possono senza problemi accedere al saldo e stralcio.

Tuttavia, se la domanda, in virtù di quanto illustrato nel precedente § 11.2, non può essere accolta, si converte automaticamente in rottamazione dei ruoli ex art. 3 del DL 119/2018.

Vi sono però, come sancito dall’art. 1 co. 193 della L. 145/2018, alcune diversità sui termini di pagamento delle rate.

Il tal caso, infatti, il carico è ripartito in 9 rate e si applicano, dall’1.12.2019, gli interessi al tasso del 2% annuo. È possibile pagare tutto entro il 30.11.2019.

Rinuncia alla rottamazione dei ruoli

In base all’art. 1 co. 193 della L. 145/2018, la domanda di saldo e stralcio si converte, automaticamente e senza previo consenso del debitore, in domanda di rottamazione dei ruoli.

Ciò, a prima vista, potrebbe essere inteso come un meccanismo di favore per il contribuente, che, da un lato, deve pagare tutto il dovuto a titolo di capitale e interessi, ma, dall’altro, in virtù della conversione beneficia comunque dello stralcio di sanzioni e interessi di mora.

Bisogna però evidenziare che la rottamazione dei ruoli, così come il saldo e stralcio, non si perfezionano con la presentazione della domanda ma con l’integrale e tempestivo pagamento di tutte le somme o di ciascuna rata (ferma restando la tolleranza dei 5 giorni per i tardivi pagamenti). Se ciò non si verifica, riemerge il debito a titolo di sanzioni e interessi di mora, e nello stesso tempo, circostanza da non sottovalutare, il debito non potrà più essere oggetto di dilazione ex art. 19 del DPR 602/73.

La procedura di saldo e stralcio comporta, in costanza dei requisiti di legge, non solo lo stralcio di sanzioni e interessi di mora, ma anche un consistente stralcio del debito a titolo di capitale. Tale stralcio, a seconda dei casi, può essere dell’84%, dell’80% o del 65%. In ragione di ciò, se il debitore non può accedere al saldo e stralcio, può non essere sicuro di poter onorare nei termini le rate da rottamazione dei ruoli, e non può in alcun modo subire alcun tipo di “conversione forzata” della domanda di saldo e stralcio in rottamazione dei ruoli.

Infatti, è costituzionalmente illegittimo prevedere che il debitore debba, senza previo consenso, accettare che un futuro inadempimento nel versamento delle rate, magari causato dalla mancanza di fondi, determini l’impossibilità di accedere alla dilazione dei ruoli.

Si ritiene quindi che il debitore possa, entro un termine ragionevole, poter dichiarare di non volersi avvalere dei benefici della rottamazione dei ruoli, non appena sia venuto a conoscenza del diniego di saldo e stralcio, il cui termine per la notifica al debitore stesso scade il 31.10.2019.

Il termine ultimo entro cui il debitore possa dichiarare ciò potrebbe, in assenza di indicazioni legislative sul punto, essere individuato in quello di pagamento della prima rata, quindi nel 30.11.2019.

A nostro avviso, in questo caso il debitore dovrebbe sia poter presentare istanza di dilazione del debito ex art. 19 del DPR 602/73, sia poter riprendere i pagamenti di dilazioni già concesse, prendendo contatto con Agenzia delle Entrate-Riscossione.