Modifiche al regime forfettario (L. 190/2014)

By : Studio Franco Nada -

Chiarimenti dell’Agenzia delle Entrate

L’art. 1 co. 54 – 89 della L. 23.12.2014 n. 190 (legge di stabilità 2015) disciplina il regime fiscale agevolato per gli autonomi (c.d. “forfettario”), destinato agli esercenti attività d’impresa, di arte o professione in forma individuale.

Il regime è stato per alcuni aspetti modificato dalla L. 30.12.2018 n. 145 (legge di bilancio 2019), a decorrere dal 2019. Gli interventi hanno riguardato:

- i requisiti per l’accesso e la permanenza nel regime;

- le cause ostative al regime connesse al possesso di partecipazioni e allo svolgimento di rapporti di lavoro.

Le modifiche sono state esaminate dalla circ. Agenzia delle Entrate 10.4.2019 n. 9 e da successive risposte ad interpello.

Applicazione tardiva del regime forfettario

I contribuenti che, nelle more della pubblicazione della circ. 9/2019, non hanno applicato il regime forfettario pur avendone i requisiti, possono aderire tardivamente al regime, correggendo le fatture emesse con una nota di variazione, da conservare, ma senza obbligo di registrazione ai fini IVA; il cessionario/committente dovrà registrare detta nota, con diritto alla restituzione dell’importo pagato al cedente o al prestatore a titolo di rivalsa.

1. Limite di ricavi e compensi

Dal 2019, l’accesso al regime forfettario, nonché il mantenimento dello stesso negli anni successivi, è possibile per i soggetti che hanno percepito, nell’anno precedente, ricavi e compensi derivanti dall’esercizio dell’attività d’impresa, di arte o professione non superiori a 65.000,00 euro.

a) Criteri di computo

I ricavi o i compensi relativi all’anno precedente sono calcolati applicando lo stesso criterio (competenza/cassa) previsto dal regime fiscale e contabile applicato in quel periodo d’imposta.

Ad esempio, se nel 2018 era applicato il regime di contabilità semplificata per cassa, l’impresa deve considerare i soli ricavi incassati in tale anno.

b) Stima della soglia per il 2019

Il limite di 65.000,00 euro va verificato, all’1.1.2019, rispetto a quanto incassato nell’anno precedente.

Si consideri un professionista in regime forfettario, nel 2018, che ha percepito compensi per 40.000,00 euro (per tale annualità, il limite previsto era di 30.000,00 euro). In questa ipotesi, è possibile continuare ad applicare il regime agevolato nell’anno successivo (2019), benché per il 2018 sia stato superato per 10.000,00 euro il limite di compensi previsto.

Il superamento della nuova soglia determina la fuoriuscita dal regime a decorrere dall’anno successivo (nell’esempio di cui sopra, dal 2020), indipendentemente dalla misura dello sforamento.

c) Ragguaglio ad anno

Il limite di ricavi e compensi deve essere ragguagliato all’anno nel caso di inizio dell’attività in corso d’anno.

Si consideri un avvocato che abbia iniziato ad esercitare la professione l’1.3.2019, utilizzando il regime forfettario. Considerando che i giorni di esercizio dell’attività nel 2019 sono 306 (dall’1.3.2019 al 31.12.2019), il limite di ricavi 2019 è dato dal seguente rapporto: (65.000,00 × 306) / 365 = 54.493,15 euro.

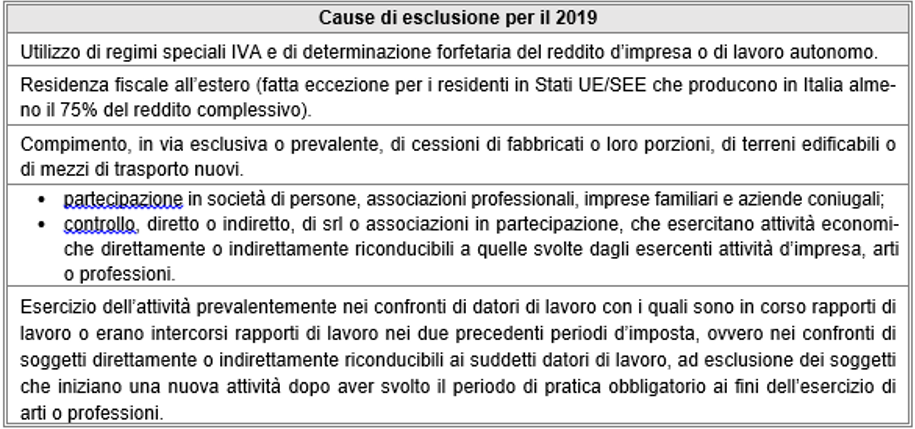

2. Cause di esclusione

Il regime forfettario non può essere applicato dai soggetti che si trovino, nel corso dell’applicazione del medesimo, nelle seguenti situazioni.

a) Regimi speciali e di determinazione forfetaria del reddito

Non possono utilizzare il regime forfettario le persone fisiche che si avvalgono di regimi speciali ai fini IVA o di regimi forfetari di determinazione del reddito.

Contemporaneo esercizio di attività escluse e non dal regime agevolato

L’esercizio di un’attività esclusa dal regime di cui alla L. 190/2014, in quanto soggetta ad un regime speciale IVA o produttiva di un reddito d’impresa o di lavoro autonomo determinato in modo forfettario, impedisce l’applicazione del regime agevolato per tutte le attività svolte dal contribuente.

Un’eccezione riguarda le attività agricole. Se per l’attività agricola produttiva di reddito fondiario è applicato il regime speciale ai fini IVA, il contribuente può comunque applicare il regime forfettario per eventuali altre attività diverse da quella agricola.

Ad esempio, si consideri il falegname che, oltre all’attività d’impresa, svolga anche un’attività agricola produttiva di reddito fondiario in regime speciale IVA. Il soggetto può applicare il regime forfettario per il reddito d’impresa derivante dall’attività di falegname e continuare ad applicare il regime speciale IVA per l’attività agricola.

Disapplicazione del regime speciale – Opzione per il regime ordinario

La previsione di un regime speciale IVA o di determinazione forfetaria del reddito per una determinata attività non impedisce di applicare il regime forfettario se il contribuente sceglie di applicare l’IVA nei modi ordinari, a condizione che la scelta sia stata esercitata nell’anno d’imposta precedente a quello di applicazione del regime forfettario.

Pertanto, ad esempio, l’attività di agriturismo può essere attratta al regime forfettario dal 2019 qualora il contribuente abbia scelto l’applicazione dell’IVA nei modi ordinari nel 2018.

Inoltre, l’imprenditore che ha applicato il regime del margine con il metodo analitico o forfettario può avvalersi del regime forfettario ex L. 190/2014, previa opzione per l’applicazione dell’imposta nei modi ordinari nel 2018 con riferimento all’esercizio dell’intera attività e non alle singole operazioni.

b) Partecipazioni in società di persone

Non possono applicare il regime forfettario i soggetti che sono titolari di partecipazioni in:

- società di persone, con alcune limitazioni rispetto alla società semplice;

- associazioni senza personalità giuridica costituite tra persone fisiche per l’esercizio in forma associata di arti e professioni;

- imprese familiari e aziende coniugali.

Il possesso della partecipazione impedisce l’applicazione del regime, indipendentemente:

- dalla quota posseduta, di minoranza o di maggioranza;

- dall’attività svolta dal socio e dalla società.

Dismissione della partecipazione prima di inizio anno

Per accedere al regime forfettario, la persona fisica titolare della partecipazione deve dismetterla nell’anno precedente a quello in cui intende applicare il regime.

Ad esempio, per l’attività avviata a giugno del 2019, l’applicabilità del regime forfettario presuppone che la partecipazione sia stata dismessa entro il 31.12.2018; altrimenti, detto regime potrà essere applicato dal 2020, a condizione che, entro il 2019, la partecipazione sia ceduta o donata.

Partecipazioni possedute al 31.12.2018 – Dismissione nel 2019

In ragione delle modifiche introdotte dalla L. 145/2018, la circ. Agenzia delle Entrate 9/2019 prevede una specifica eccezione per le partecipazioni ancora possedute al 31.12.2018, le quali possono essere cedute nel corso del 2019, pena l’esclusione dal regime dal 2020.

Partecipazioni in società semplice

Ai fini della causa ostativa, non rilevano le partecipazioni in società semplici che producano redditi diversi da quelli di lavoro autonomo o, di fatto, d’impresa.

Può quindi accedere al regime forfettario il soggetto titolare di una partecipazione in una società semplice (agricola o immobiliare) che produce redditi di natura fondiaria.

Partecipazioni possedute a titolo di nuda proprietà

Impediscono l’applicazione del regime anche le partecipazioni possedute a titolo di nuda proprietà.

Partecipazioni acquisite in corso d’anno

Nell’ipotesi in cui il contribuente applichi il regime forfettario e la causa ostativa sopraggiunga in corso d’anno a seguito di acquisizione per eredità delle partecipazioni, lo stesso, qualora non la rimuova entro la fine dell’anno, fuoriuscirà dal regime forfettario dall’anno successivo.

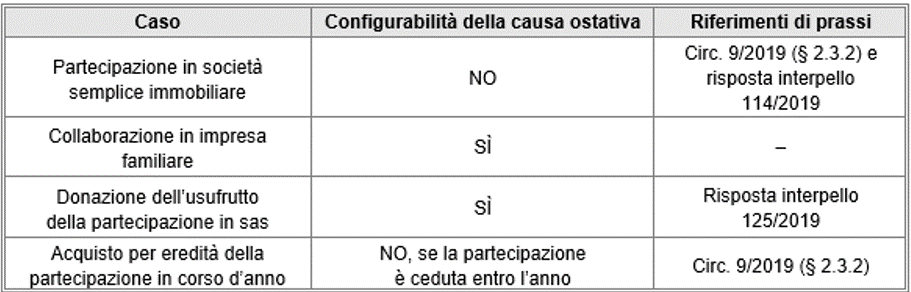

Casi pratici

La seguente tabella evidenzia la configurabilità della causa ostativa in presenza di alcune fattispecie specifiche.

c) Partecipazioni in srl

È precluso l’utilizzo del regime forfettario per le persone fisiche che:

- controllano, direttamente o indirettamente, srl (trasparenti o non trasparenti) o associazioni in partecipazione;

- a condizione che le attività esercitate dalla società siano direttamente o indirettamente riconducibili a quelle svolte dagli esercenti attività d’impresa, arti o professioni.

La causa ostativa opera se sono contemporaneamente soddisfatte tutte le predette condizioni.

Valutazione della causa ostativa a fine anno

La causa ostativa va accertata alla fine dell’anno in cui è stato applicato il regime forfettario, e non nell’anno precedente.

Pertanto, il contribuente titolare all’1.1.2019 di una partecipazione in srl può applicare il regime forfettario; a fine 2019, dovranno essere verificate le condizioni costitutive della causa ostativa e, ove ne sia accertata l’esistenza, il regime sarà disapplicato dal 2020.

Controllo diretto e indiretto di srl

Il controllo della srl è soddisfatto quando, in base all’art. 2359 co. 1 c.c.:

- si dispone della maggioranza dei voti esercitabili nell’assemblea ordinaria (c.d. “controllo interno di diritto”);

- si dispone di voti sufficienti per esercitare un’influenza dominante nell’assemblea ordinaria (c.d. “controllo interno di fatto”);

- si esercita un’influenza dominante nella società in virtù di particolari vincoli contrattuali con essa (c.d. “controllo esterno di fatto”).

Ai fini del controllo interno di diritto e interno di fatto rileva anche il c.d. “controllo indiretto” (art. 2359 co. 2 c.c.), poiché si computano anche i voti spettanti a società controllate, a società fiduciarie e a persona interposta. La circ. 9/2019 ha precisato che, nell’ambito delle persone interposte, sono ricompresi anche i familiari di cui all’art. 5 co. 5 del TUIR (ossia coniuge, parenti entro il terzo grado e affini entro il secondo).

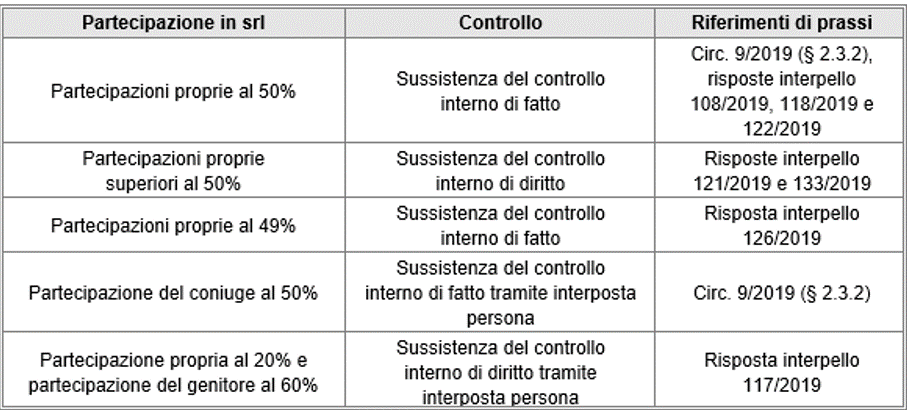

La seguente tabella evidenzia la configurabilità del controllo di srl in presenza di alcune fattispecie specifiche.

Riconducibilità dell’attività della srl a quella individuale

La riconducibilità diretta o indiretta dell’attività della srl a quella individuale del contribuente in regime forfettario è ritenuta sussistente se:

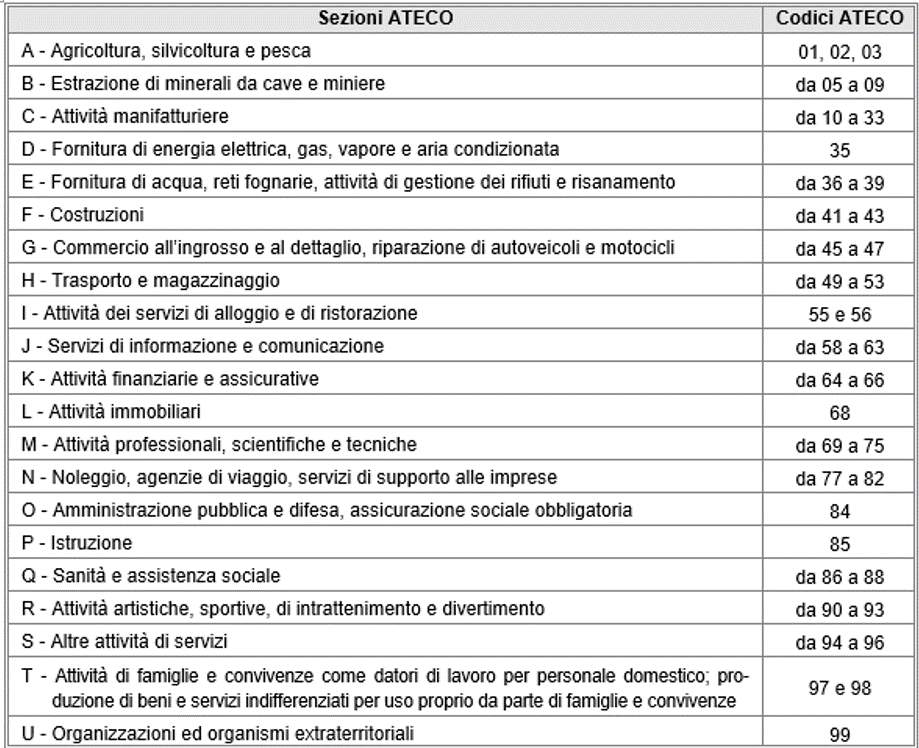

- le attività sono incluse in una medesima sezione ATECO;

- la persona fisica effettua cessioni di beni o prestazioni di servizi tassati con imposta sostitutiva alla srl controllata la quale, a sua volta, deduce dal reddito il relativo costo.

Non determinano l’esclusione dal regime forfettario le operazioni effettuate nei confronti della srl controllata prima della data di pubblicazione della circ. 10.4.2019 n. 9; sono rilevanti, invece, le ulteriori cessioni di beni o prestazioni di servizi effettuate dal 10.4.2019 alla srl controllata (risposte interpello 23.4.2019 n. 126 e 30.4.2019 n. 133).

La condizione è configurabile quando ricorrono tutti gli elementi sopra indicati. Conseguentemente, anche in presenza di una partecipazione di controllo, la causa ostativa in esame non opera se:

- la persona fisica non effettui operazioni in favore della srl;

- oppure il costo per eventuali beni o servizi prestati dalla persona fisica alla srl non sia fiscalmente deducibile;

- oppure le attività effettivamente esercitate da srl e persona fisica siano incluse in diverse sezioni ATECO.

La seguente tabella riepiloga le sezioni della classificazione ATECO con i relativi codici.

d) Attività svolta in favore dell’attuale o precedente datore di lavoro

Non può essere applicato il regime forfettario dalle persone che svolgono l’attività autonoma prevalentemente:

- nei confronti dei datori di lavoro, oppure di soggetti a questi direttamente o indirettamente riconducibili;

- con i quali sono in corso rapporti di lavoro o erano intercorsi rapporti di lavoro nei due precedenti periodi d’imposta.

Tale causa di esclusione non opera per i soggetti che iniziano una nuova attività dopo aver svolto il periodo di pratica obbligatorio ai fini dell’esercizio di arti o professioni.

Verifica della causa ostativa a fine anno

La verifica del requisito della prevalenza sulla base dei ricavi e compensi percepiti va effettuata solo al termine del periodo d’imposta in cui il soggetto ha applicato il regime agevolato.

Poiché la nuova causa ostativa si applica dall’1.1.2019, la prima verifica deve essere condotta a fine 2019 sulla base delle operazioni effettuate nell’anno; ai fini dell’accesso al regime dal 2019, quindi, è irrilevante l’eventuale prevalenza che venisse accertata nel 2018 (risposta interpello Agenzia delle Entrate 6.5.2019 n. 134).

Ad esempio, un contribuente nel 2018 ha dato le dimissioni e iniziato a lavorare con partita IVA individuale esclusivamente nei confronti dell’ex datore di lavoro. Questo soggetto può applicare il regime forfettario, ma se alla fine del 2019 risulta che ha fatturato prevalentemente nei confronti del suo precedente datore di lavoro (o di soggetti direttamente o indirettamente ad esso riconducibili), dovrà fuoriuscire dal regime nel 2020.

Prevalenza in senso assoluto

La prevalenza dell’attività svolta nei confronti di uno o più soggetti va intesa in senso assoluto con la conseguenza che, per integrare la causa ostativa, i ricavi o i compensi percepiti nell’anno nei confronti dei datori di lavoro (precedenti o attuali), ovvero dei soggetti ad essi riconducibili, devono essere in ogni caso superiori al 50% di quelli totali.

Rapporto di lavoro rilevante

Sono interessati dalla causa ostativa i soggetti che percepiscono o hanno percepito:

- redditi di lavoro dipendente;

- oppure alcune categorie di redditi assimilati a quelli di lavoro dipendente (es. compensi per l’attività intramuraria dei medici o compensi per rapporti di collaborazione coordinata e continuativa).

Soggetti riconducibili direttamente o indirettamente al datore di lavoro

Per “soggetti direttamente o indirettamente riconducibili” ai datori di lavoro si intendono i soggetti controllanti, controllati e collegati ai sensi dell’art. 2359 c.c. Inoltre, nell’ambito delle persone interposte, sono ricompresi i familiari di cui all’art. 5 co. 5 del TUIR (ossia coniuge, parenti entro il terzo grado e affini entro il secondo).

Invarianza dei rapporti lavorativi in corso

La causa ostativa non opera nei confronti di coloro che, già prima delle modifiche della L. 145/2018, conseguivano sia redditi di lavoro autonomo (o d’impresa) sia redditi di lavoro dipendente (o assimilati) nei confronti del medesimo datore di lavoro, se i due rapporti continuano senza modifiche sostanziali per l’intero periodo di sorveglianza biennale previsto dalla norma.

Ad esempio, la causa ostativa non si configura per il contribuente che svolge l’attività di “continuità assistenziale” (ex guardia medica) e l’attività di medicina generale, qualora il duplice rapporto di lavoro (autonomo e dipendente) permanga senza subire alcuna modifica sostanziale.

La causa ostativa tornerà ad operare se i due rapporti dovessero subire modifiche sostanziali durante il periodo di sorveglianza biennale, volte a trasferire una quota di redditi percepiti dalla tipologia di redditi di lavoro dipendente (o assimilato) a quella di redditi di lavoro autonomo (o d’impresa) per poter usufruire su tale quota della più favorevole tassazione prevista dal regime forfettario. In tal caso, la fuoriuscita dal regime forfettario decorrerà dal periodo d’imposta successivo a quello in cui si verifica il mutamento sostanziale.

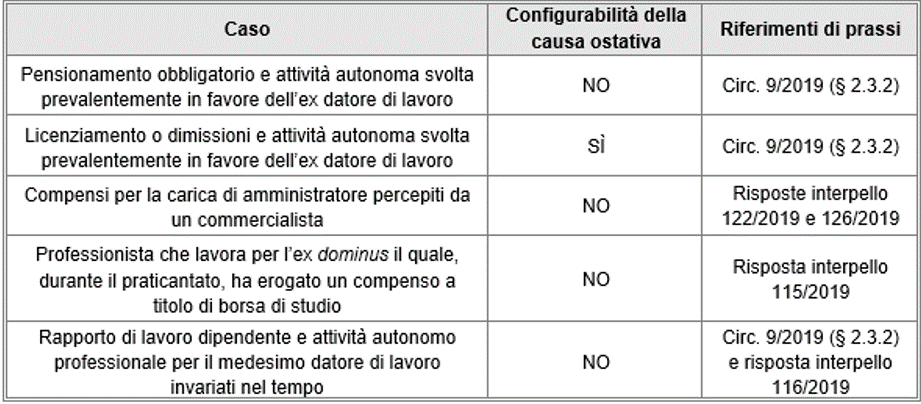

Casi pratici

La seguente tabella evidenzia la configurabilità della causa ostativa in presenza di alcune fattispecie specifiche.